身价亿万的华尔街传奇投资人、欧米茄顾问公司创办人库柏曼(Leon Cooperman)表示,金融市场正处于多头市场的后期,在这个阶段泡沫成形,而且风险升高。这也就是「股神」巴菲特过去曾警告的股市阶段。另外,昔日素有「债券天王」称号的葛洛斯也示警投资人,应审慎对待当前科技股的估值水准。

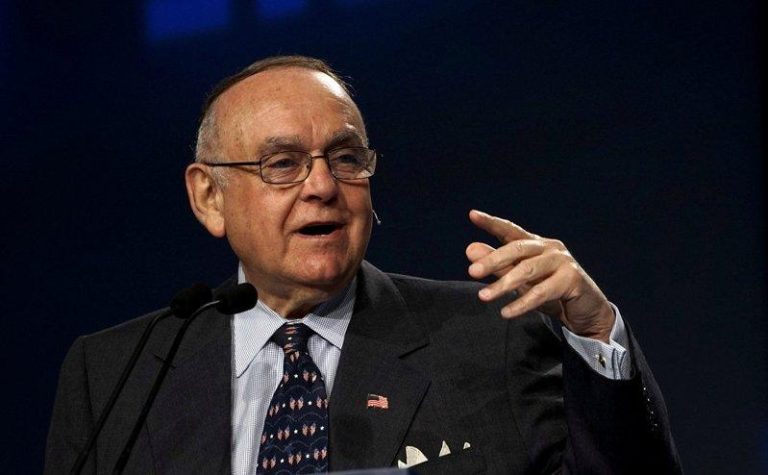

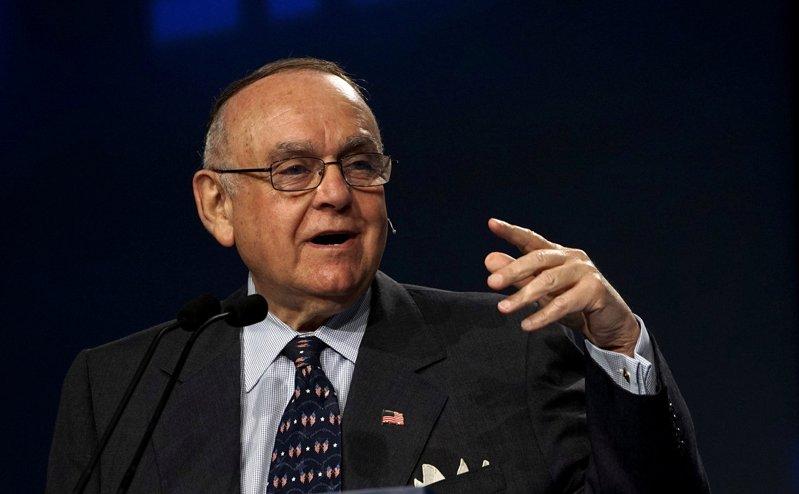

现为家族理财办公室Omega Family Office的董事长兼首席执行官库柏曼1日接受CNBC节目专访时,引用巴菲特的一段话,并指出这与当前的市场状况十分符合。

巴菲特在1999年财富杂志的一篇文章中表示:「一旦多头市场持续进行,并且到了人人无论采取什么投资方式都能赚钱的时候,就会吸引一群人进场。他们进场不是因为利率或企业获利因素,而只是因为感觉不持有股票会是个错误。」

巴菲特认为,多头市场在结束时,通常不只是在估值紧绷之时,也会出现在投资人出现「非理性繁荣」的动能带动涨势之时。

库柏曼表示:「这就是现在发生的情况。」他指出,投资人的氛围与当年非常相似,而AI公司的估值更是「荒谬地高」。

史坦普500指数自4月低点以来已飙涨近40%,重返历史新高。这波涨势由超大型科技公司带动,这些公司投入数十亿美元发展AI,获得极高估值,投资人主要看好AI新时代带来的潜力。

然而知名的「巴菲特指针」,即美国股市总市值与国内生产毛额(GDP)的比率,正闪烁迄今最明显的市场狂热信号。该比率现在达到217%,处于历史新高,超越了巴菲特过去所说的「玩火」水准,也远超过网络泡沫时期与2021年疫情时期的高点,显示股价远远跑在经济基本面的前头。

「老债王」、品浩(PIMCO)共同创办人葛洛斯(Bill Gross)1日也对当前金融市场情势发表观点,他说,

投资人应该对这些AI科技股当前的估值水准保持审慎看法,「当太多高科技AI公司参加同一场派对时,并非所有公司回家后都能回到温暖的床上」。

谈到当前的AI热潮,葛洛斯表示,投资人不用必定要关注哪家公司会存活下来,而应该关注「当先前的整体投资规模停滞甚至下滑时,经济能否保持稳健」。